國潮之下,看珀萊雅的估值覺醒

十年前的珀萊雅,可能還會跟“歐萊雅”傻傻分不清,而今經(jīng)過多年發(fā)展,珀萊雅早已是化妝品領(lǐng)域濃墨重彩的一筆。素有“國貨之光”之稱的珀萊雅絕對做到了“廣而告之”,在市場中風(fēng)風(fēng)火火,那么其資本表現(xiàn)如何呢?

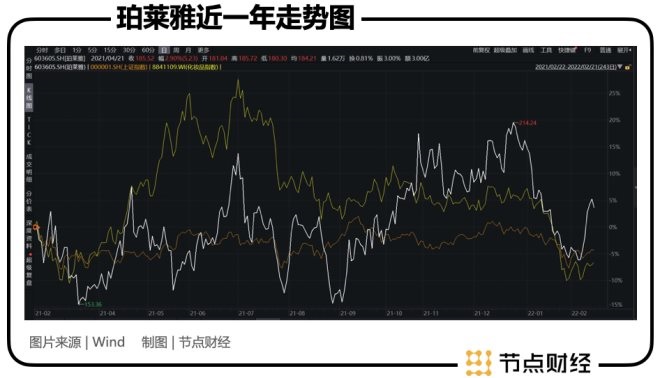

作為A股化妝品龍頭之一,珀萊雅的資本市場成績單可謂是可圈可點。2017年11月上市至今,從21.57到幾月前最高點214.24,幾乎翻了十倍。雖然近一年的走勢也十分曲折,但大體趨勢是好于大盤與行業(yè)指數(shù)的。

當(dāng)然,珀萊雅自去年底因頭部主播整頓、化妝品行業(yè)監(jiān)管加強、減持、大盤震蕩等綜合影響也遭遇了大幅回調(diào),回調(diào)幅度達20%以上,但隨著市場對化妝品板塊的悲觀預(yù)期逐漸消化,珀萊雅行情也漸有“春暖花開”的跡象。

在wind四級行業(yè)分類個人用品行業(yè)中,珀萊雅當(dāng)前市值為373億左右,但其營業(yè)收入僅為37億左右(LYR),似乎其市值水平與營收水平不那么對等,那么,珀萊雅是被高估了嗎?

01

看估值水平,雖于歷史高位,但行內(nèi)估值尚屬合理

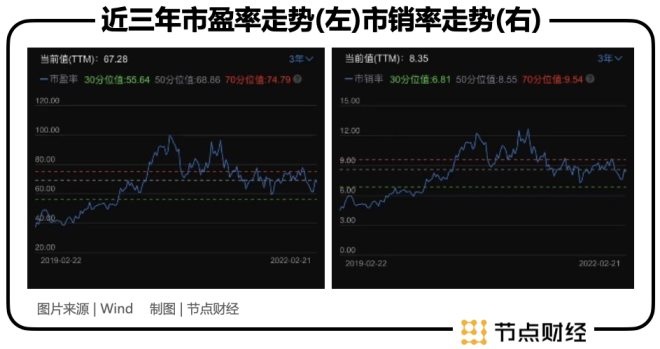

珀萊雅當(dāng)前的市盈率(TTM)水平為67.28,行業(yè)中位數(shù)為43.26,排名第二,行業(yè)其他龍頭:貝泰妮(103.56)、上海家化(50.73)、丸美股份(43.26)。

市銷率(TTM)水平為8.35,行業(yè)中位數(shù)為3.87,排名第二,行業(yè)其他龍頭:貝泰妮(21.25)、丸美股份(6.65)、上海家化(3.64)。

我們來看與估值水平相對應(yīng)的其成長性,珀萊雅總收入同比增長率2021E與凈利潤同比增長率2021E分別為25.41%、24.31%;中位值分別為20.56%、23.28%;丸美股份分別為6.19%、-27.90%;上海家化分別為11.86%、40.42%;貝泰妮分別為48.37%、52.75%。

橫向來看,該行業(yè)整體估值較高,龍頭幾乎都享有估值溢價,結(jié)合成長性及龍頭溢價,珀萊雅的估值在行業(yè)內(nèi)倒顯得合理。

縱向來看,無論是市盈率還是市銷率,珀萊雅似乎都處在相對高位上。

綜合而言,放置大盤中,珀萊雅總體估值不低。那么珀萊雅的估值可以為繼嗎?這要從兩個方面來看,行業(yè)估值是否偏高——取決于行業(yè)的估值邏輯是否較過去發(fā)生變化?公司的基本面與成長性是否與估值相匹配。

02

看行業(yè)機遇,“顏值經(jīng)濟”+“自我意識覺醒”掀起的時代風(fēng)潮

國產(chǎn)化妝品行業(yè)的估值邏輯比之五年前十年前一定是不同的,這主要是時代與潮流的變化決定的。隨著生活觀念的改變與人民生活水平的提高,市場賦予化妝品行業(yè)明顯的成長溢價無可厚非。

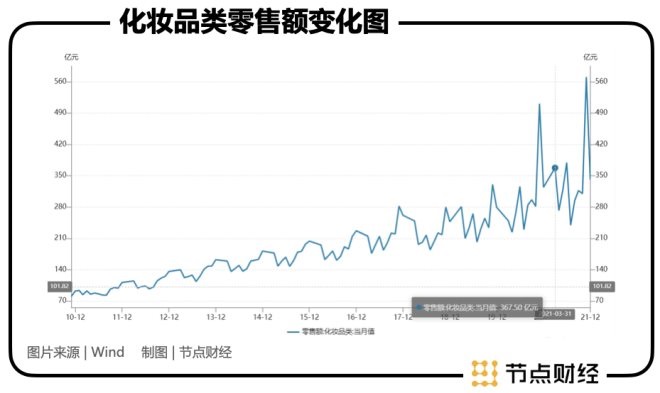

首先,受到“顏值經(jīng)濟”的影響。當(dāng)下很多人對顏值的追求已經(jīng)近乎瘋狂,“顏值即正義”的論調(diào)層出不窮。為化妝品市場催生了極大的空間。從近十余年的化妝品零售額變化可見一斑,趨勢持續(xù)上升,2010年11月零售額為80億左右,而2021年11月零售額則為570億左右。

再者是自我意識的覺醒,年輕人越來越追求個性化、差異化、健康化,美妝護膚逐漸從取悅別人走向取悅自己,而此意識一旦強化,將是比“顏值經(jīng)濟”更可靠的存在,是精神層面催生的需求。化妝品正在從彈性需求走向剛需。據(jù)前瞻產(chǎn)業(yè)研究院估計,中國化妝品行業(yè)市場規(guī)模到2026年將達到1416.38億美元,2011-2026年年復(fù)合增長率估計約為11%。

03

看競品替代,“崇洋”正在退潮,國潮才是真的潮

巨大的餅,必然“招蜂引蝶”,有外國蜂,有中國蝶。

與國外品牌相比,國產(chǎn)品牌因起步晚、品質(zhì)弱、早年心智占領(lǐng)不如國外品牌,故而在品牌力與研發(fā)水平上有些先天弱勢,所以在“崇洋媚外”的那些年里,一直是“外來的和尚會念經(jīng)”。

但隨著中國經(jīng)濟領(lǐng)跑世界、國力的提升、文化自信的興起、中美之爭的加劇,國潮崛起、國產(chǎn)替代開始成為時代潮流。國貨化妝品也紛紛崛起,從搶占中低端市場出發(fā)擠壓長期被國際大牌壟斷的中高端市場。

現(xiàn)今國貨化妝品已經(jīng)在化妝品市場中占領(lǐng)了重要的位置。雖然護膚品類TOP10選手仍然以國外品牌為主,但2022年1月珀萊雅已經(jīng)躋身護膚品類淘系口徑全網(wǎng)銷售額前六。前三名雅詩蘭黛、蘭蔻、歐萊雅、珀萊雅的護膚品淘系口徑銷售額分別是2.71/2.39/2.15/1.5億,已經(jīng)超越了科顏氏、資生堂、嬌韻詩等國際大牌。

而在1月護膚品天貓口徑銷售額統(tǒng)計中,珀萊雅排在了第五位1.2億,與排名第四位的海藍之謎1.29億的銷售額相差不大,更是超越了一眾一線國家大牌。

此外,快速迭代也是國內(nèi)品牌比之國際品牌的優(yōu)勢所在。國內(nèi)品牌更容易掌握我國市場特征,比如現(xiàn)在年輕人熬夜、飲食不規(guī)律、工作壓力大等造成年輕人皮膚狀態(tài)差,功效需求變化快且多,而珀萊雅便可以每天派人盯評論,而后去改進大單品,不等產(chǎn)品老化提前升級,這也是一些國際大牌逐漸失去市場活力的原因。

可以預(yù)計,未來我國自主品牌會吃更多的餅,無論是行業(yè)空間還是國產(chǎn)替代空間都還很大。

04

看財務(wù)數(shù)據(jù),高毛利、穩(wěn)成長、龍頭地位“話語權(quán)”

眾所周知,化妝品行業(yè)是個高利潤率的行業(yè),其中在整個產(chǎn)業(yè)鏈中,品牌商處于主導(dǎo)地位,上下游資源商不具有獨占性,毛利遠遜于品牌商,其中珀萊雅又是國產(chǎn)龍頭,品牌紅利更為突出。珀萊雅是不是好生意,這一點,我們可以從其財務(wù)數(shù)據(jù)來驗證。

一看成長性。珀萊雅近幾年來營業(yè)收入增長率及歸母凈利潤增長率2017-2018保持快速增長,2018-2020均出現(xiàn)增速的下滑,但可見2021年,后疫情時代開始修復(fù)向好,總體來說,凈利率增速維持在較高水平,結(jié)合行業(yè)前景,成長性可觀。

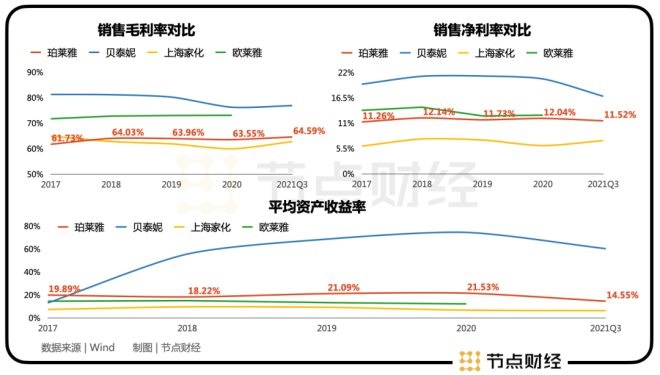

二看商業(yè)模式帶來的收益質(zhì)量。從數(shù)據(jù)上看,化妝品絕對是個好生意,拿幾家龍頭來看,毛利率均維持在60%以上,堪比中端白酒。與國內(nèi)龍頭相比,珀萊雅的毛利率大概在龍頭平均水平,較為穩(wěn)定處在60%以上,但由于成本率顯著高于貝泰妮,故而毛利率遜色于貝泰妮。與國際龍頭相比,珀萊雅也稍顯遜色。

銷售凈利率也是如此。費用率上,珀萊雅與貝泰妮、上海家化出入不大,故而延續(xù)了毛利率的趨勢。由于化妝品營銷的特殊性,60%以上的毛利率,只剩下10%以上的凈利潤了,足見對渠道營銷的投入之大。與歐萊雅相比,珀萊雅倒顯得利潤相當(dāng)了,或是歐萊雅的研發(fā)及管理投入更勝一籌。

ROE方面,珀萊雅處于龍頭中間水平,好于上海家化與歐萊雅,但與貝泰妮差距明顯。這也難怪,市場給了貝泰妮行業(yè)最高的估值。故而珀萊雅能不能有更高的估值,在成長性的能力以外,也要格外關(guān)注其毛利率、ROE的變化。

三看市場議價能力。從對上下游的資金占用情況來看,珀萊雅在國內(nèi)龍頭中有更強的議價能力,現(xiàn)階段品牌地位似乎更勝一籌;但同國際品牌來比,遠遜色于歐萊雅。再者其存貨周轉(zhuǎn)較快,可見不管是用了什么營銷手段,珀萊雅的貨比其他龍頭好賣。

總體來說,珀萊雅處在一個好生意的賽道;而在賽道中,處在國內(nèi)龍頭中上水平,與國際龍頭尚有差距。

05

從產(chǎn)品矩陣看戰(zhàn)略演進,大眾定價、渠道上浮、差異化定位

珀萊雅已經(jīng)經(jīng)歷了近20年的發(fā)展,戰(zhàn)略也經(jīng)歷了一系列的進化。從“線下渠道領(lǐng)先、電子商務(wù)增長、單品牌店運營”的“三駕馬車”戰(zhàn)略升級為“新消費、新營銷、新組織、新機制、新科技、新制造并基于這六新打造N個品牌”的“6*N”戰(zhàn)略。

珀萊雅之所以能取得今天的成績,在國際品牌林立的化妝品行列中躋身TOP,最初的功臣并非其產(chǎn)品力,而是渠道與營銷能力。隨著淘寶、天貓等電商發(fā)展、抖音等新渠道的出現(xiàn),流量紅利在國內(nèi)的迅速興起,珀萊雅作為國貨品牌適應(yīng)國情能力更快更強,加之其管理團隊對市場的發(fā)掘及敏感,迅速搶占三四線市場,博得頭籌,使得品牌火速蔓延。從以線下為基本盤到線上發(fā)力可以說珀萊雅在這波潮流里極大掌握了主動權(quán)。

珀萊雅在渠道上的研究相當(dāng)細致,即便是對單一渠道也針對不同的主體、需求做不同的區(qū)分,市場從下至上延伸。比如抖音,珀萊雅計劃啟用第二個賬號,為什么呢?這跟抖音的使用人群變化有關(guān)。起先刷抖音的人群,多為“閑人”,人群定位較平民,所以第一個賬號多針對四五線消費者,珀萊雅推出的產(chǎn)品也多為套盒。而隨著抖音的普及、以及抖音計劃引進國際大牌入駐,抖音的消費人群也會升級。第二個賬號便是以一二線白領(lǐng)金領(lǐng)為主要客戶群體,以單品為主,投放方式、邏輯、時間、選品、話術(shù)均會有區(qū)分。

當(dāng)然僅靠渠道珀萊雅是站不到現(xiàn)在的,強渠道的背后一定是產(chǎn)品力的支撐。今天的產(chǎn)品力體現(xiàn)在幾個方面:多品牌、廣品類、強單品。

珀萊雅作為主線依然堅持大眾定價,發(fā)力大單品,并縮短周期快速迭代;彩妝品牌彩棠作為珀萊雅的新晉寵兒,經(jīng)過一年沉淀迅速打開市場。修容、妝前乳、粉底,等大單品在雙十一迎來小高潮;此外,定位高端針對頭皮護理的OR;主打高功效科技感護膚品牌科瑞膚;收購來還在調(diào)整的勝肽護膚“抗老”功效品牌圣歌蘭;針對學(xué)生定位低價的悅芙媞也在推進中。

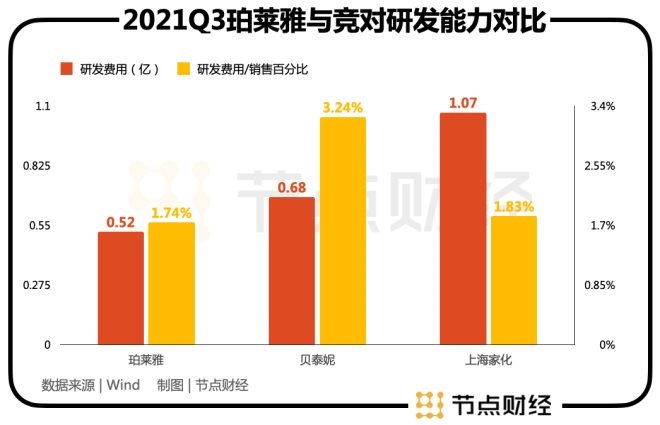

珀萊雅同國際品牌相比,也存在著一定差距。珀萊雅過去技術(shù)研究比較薄弱,更多的是靠產(chǎn)品配方來抓住消費者,而國際同行,歐萊雅、蘭蔻等的研發(fā)原料、技術(shù)研究能力都十分強悍,投入更大。好比歐萊雅2019年的研發(fā)投入占比超3%,將近10億歐元;反觀珀萊雅,研發(fā)體量與占比都與歐萊雅差距明顯,重視程度仍然不夠。對此珀萊雅也表示從去年已經(jīng)開始重視起來,開始發(fā)展原料技術(shù)研究。

好賽道、好生意、好公司,珀萊雅成為資本的寵兒不足為奇,但想要完成更多的國產(chǎn)替代,珀萊雅還是要拿出更多的精力與實力,這也是珀萊雅能否站在高估值上的要義之一。

發(fā)表評論

登錄 | 注冊