戶外救市、大店狂奔、下沉出海,中國服飾巨頭絕地求生

來源/億邦動力

撰文/陳如

中國服飾年產量超700億件,可供應全球人均8.75件衣服,堪稱隱藏于大眾眼皮底下的萬億帝國。不過如今,由于受市場預期轉弱與供應鏈競爭的雙重擠壓,它正在經歷一場大洗牌。

2024年,中國社會消費品零售總額比上年增長3.5%,而服飾零售增長僅為0.3%,弱于社零大盤。2025年一季度,社會消費品零售總額同比增長4.6%,服飾零售同比增長3.4%;盡管仍弱于大盤,但有逐步改善跡象。

品牌是這個領域的頭部玩家,知市場冷暖和風向變化,也以某種方式回應市場變化。根據國盛證券披露的數據,2024年A股市場上的重點服飾品牌,收入同比減少2.2%,歸母凈利潤同比下滑24.1%;利潤下降幅度大于收入,經營杠桿效應失靈,費率同比提升。

日前,服飾品牌已陸續披露2024及2025年一季度業績報告。在此背景下,服飾品牌的戰略重點集體向管控費用和尋找新增長聚焦。億邦動力梳理10多家品牌財報,試著揭秘服飾行業在品類、渠道和營銷等方面的現狀與趨勢。

01

坪效下滑引發關店潮

線上仍有超30%增長

我們重點分析了12家上市服飾品牌的2024年財報數據,3家保持營收增長(森馬、比音勒芬和歌力思),3家保持歸母凈利潤增長(森馬、七匹狼和錦鴻集團)。相較于營收下滑,多數品牌的利潤下滑更大,比如美特斯邦威、海瀾之家、太平鳥和雅戈爾等,兩者相差竟有數倍。

服飾品牌營收下滑,其中一個重要原因是單店模型惡化。中國服飾品牌多數從線下起家,在國際品牌進入之前,迅速滲透至三四線城市,在臨近居民區和交通樞紐的地方開街邊店,同時簽約代言人加廣告轟炸,形成一套爭奪流量與增長的方法論。

但最近兩年,由于消費預期轉變和市場競爭加劇,致使這些品牌的單店營收和坪效出現下滑。億邦動力根據財報披露的數據,分析了10家服飾品牌的單店營收與坪效的變化,發現只有2家的單店營收保持增長,分別為嘉曼服飾增長4.90%,比音勒芬增長1.05%,4家品牌單店營收下滑兩位數(美特斯邦威、森馬、海瀾之家和報喜鳥),特別是美特斯邦威,下降70.84%。

單店營收下滑,到底是整體性趨勢,還是結構性因素?為此,我們計算了一些品牌公布的Top 5門店的單店營收,發現也存在不同程度的下滑。比如,嘉曼服飾的165家直營門店,2024年Top 5門店營收降幅約為12.26%;另一家安奈兒,Top 5門店營收降幅約為4.76%。

再來看坪效情況。同樣是上述10家品牌服飾,僅有1家2024年坪效較前一年有所增長,其余均為下降。比如,2024年森馬營收146.3億元同比增長7.06%,門店坪效則下降18.18%。

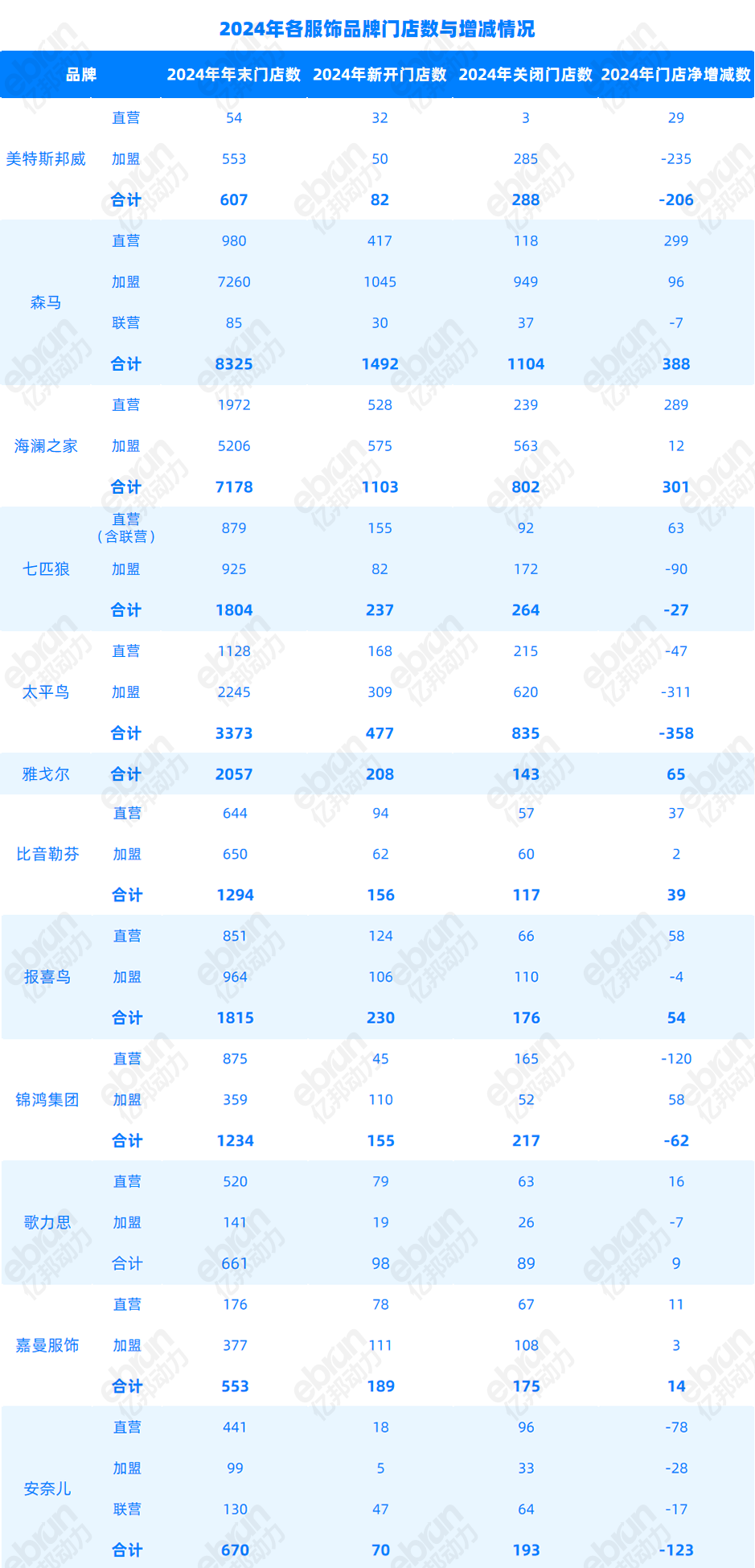

而單店模型的普遍惡化,則引發了服飾品牌關店潮。根據我們的統計,服飾品牌的關店比率普遍超過10%,其中美特斯邦威關店比率最高達到47.44%,太平鳥、嘉曼服飾、安奈兒等超過20%,而關店總量最多的是森馬,為1104家,淘汰比率13.26%。

相比于線下,2024年服飾品牌線上增速放緩,但仍保持一定增長,特別是在直播渠道。但不同品牌之間也有分化,比如海瀾之家、比音勒芬、歌力思等品牌的線上營收增長均超過30%,基數較大的森馬,2024年線上營收66.72億元,同比增長仍有7.14%;而美特斯邦威、安奈兒則是大幅下降。

這也導致品牌營銷費用的大幅增長。比如,海瀾之家,2024年銷售費用達48.41億元同比增長11.21%,但并未轉化為營收與利潤的增長;森馬銷售費用達37.51億元同比增長13.89%,增速快于營收和利潤增長。

盡管如此,通過整合線上線下資源,實現全渠道銷售,同時實現不同渠道的互動,看上去仍然是服飾行業不變的趨勢。比如,森馬通過新零售布局,私域社群、云店就成為門店觸達消費者的常規增量賣場。

02

一涌而起開“超級大店”

需警惕“大店低效”困境

2024年,服飾品牌加速關閉低效門店,同時對保留和新開門店進行升級。這種升級主要涉及兩個方面,一是用數字化手段提升門店質量和效率,二是改變門店體系。

森馬服飾是2024年關店和開店頗為激進的品牌,全年關閉門店1104家,新開門店1492家,凈增388家。按照該品牌的說法,2024年的重點是新開高質量門店,增加直營店投入。億邦動力獲悉,該品牌還加大從線上為門店引流的內容種草等運營。

另外在門店體系方面,服飾品牌正在改變過去街邊店的格局。2024年,森馬服飾新開門店近七成位于購物中心,計劃2026年將購物中心門店占比提升至50%。另一家服飾品牌報喜鳥,在過去兩年也加快商場和購物中心的門店數量。

服飾品牌加速進商場,這兩年最流行的店型是“超級大店”,即通過增加營業面積,改善商品陳列和動線,打造沉浸式場景體驗。事實上,以Zara為首的國際快時尚品牌,在進入新興市場后,都會在一線城市的黃金地段開出超大旗艦店。

“超級大店”改變了傳統門店“賣貨”的單一使命。因功能屬性、審美取向和生活方式的變遷,商業空間早已突破物理場所的實體邊界,成為當代社會的文化容器,而演變為公共空間。如今,購物成了社交行為,線下空間成為消費者情感連接的載體,服飾也升級為生活方式提案。

超級大店,分為品牌集合店/旗艦店、生活體驗館、品牌概念店等。比如錦鴻集團旗下品牌Teenie Weenie,將原有獨立精品店模式迭代為包括品牌概念店、城市旗艦店、奧萊旗艦店、主線復合店、T.W.R.C高端店等在內的11種新店態矩陣,融合品牌故事館、IP周邊展陳、咖啡輕食與拍照打卡等。

據稱,Teenie Weenie的新店月均銷售額突破40萬元,城市旗艦店月均銷售額超百萬。2024年,Teenie Weenie加盟店數占比由期初的約22%提升至30%,線下銷售貢獻率由期初的約10%提升至約15%。

太平鳥接連在寧波、武漢、等地的“黃金地標”開設面積超1000平方米的精品大店,2024年新開55家集合店/旗艦店。森馬也在全國推廣“新森馬”模型店,包括300㎡標準店、500㎡形象店和800㎡旗艦店,為大眾家庭提供成人裝、兒童、鞋品及內衣配件品類在內的全場景購物體驗,并設有互動體驗專區和開展豐富的社群活動體驗。

美特斯邦威,甚至提出“千天萬店”目標:1000天內完成開設1萬家社區驛站生活館,2025年計劃開出1000家。這似乎是一個頗為激進的舉措,其巔峰時期門店數也不足萬家。由于加盟商和供應商對生活館策略信心不足,大量出走,2024秋冬訂貨會期間,200多家供應商選擇放棄美邦,導致2024年加盟店閉店285家,新開僅50家。

而美邦的單店坪效,也從2023年的12113.75元/平方米/年,降至2024年4275.75元/平方米/年,不足行業平均值的50%(頭部年化坪效為8000-20000元)。事實上,其他傳統服飾品牌門店擴張后,也面臨同樣的問題。

超級大店并不是品牌升級的“安全屋”,盲目跟風,高昂的運營成本,可能會吞噬本已有限的利潤空間,重心還是要回到如何提升盈利能力上來。同時,單店增長未跑贏面積增幅,導致坪效或店效稀釋,使品牌面臨“大店低效”的困境。

03

童裝增長快于男裝女裝

運動戶外能否拯救美邦?

服飾整體處于頹勢之際,細分市場仍有零星亮點,比如童裝和運動戶外等領域。

根據Euromonitor分析預測,2022-2027年中國童裝年復合增長率為9.81%,顯示出極高的成長性,遠高于男裝和女裝。在新生人口保持穩健的大背景下,童裝的增長可能主要來自產品和功能的細分,以及兒童消費在家庭消費的占比提升。

比如,2024年森馬服飾營收146.26億元同比增長7.06%,凈利潤11.37億元同比增長1.42%。其增長主力便來自兒童服飾,營收首次突破百億,達到102.68億元,占比達到七成。

森馬敏銳地察覺童裝向運動戶外的細分,加快孵化戶外運動產品線,旗下巴拉巴拉針對露營、滑雪等推出“露營系列”和“滑雪羽絨服”,將客單價拉至320元。同時,森馬服飾孵化親子戶外運動新品牌VIVIDBOX,并獲得雙兒童運動品牌ASICS Kids和PUMA Kids的授權。截至2024年末,Puma Kids和ASICS Kids線下門店共突破90家。

除了森馬,眾多品牌嗅到商機,搶灘童裝戰場。2024年,安踏兒童成為首個營收破百億的兒童運動品牌,和阿迪達斯分別以1.5%和1.4%的市占率位列童裝行業第二和第三。安踏旗下迪桑特,也進軍童裝領域。

但并非所有品牌,都能在童裝賽道成功撈金,激烈的競爭正在讓傳統童裝品牌掉隊。2024年,太平鳥童裝品牌營收同比下滑13.77%,朗姿股份綠色嬰童業務跌5.53%,中高端童裝安奈兒同比下降20.70%,嘉曼服飾的童裝營收同比減少16.87%。

戶外熱潮,也席卷了整個服飾行業,傳統休閑服飾或高端商務服飾紛紛加碼戶外賽道,尋找新增長點。成熟品牌加碼戶外賽道,目前有兩種模式,其中就包括通過收購、代理或合資的方式。

雅戈爾,2024年服飾業務營收57.34億元下跌8.38%,但通過合資北歐品牌HELLY HANSEN,主攻航海和滑雪戶外場景,相關業務銷售增速達116%。報喜鳥,2024年營收51.53億元下跌1.91%,但代理法國百年戶外品牌樂飛葉,主攻女性戶外,收入3.35億元同比增長27.95%。

國民男裝海瀾之家,2024年主品牌營收152.70億元同比下降7.22%,2025年一季度營收46.4億同比下降9.5%,表明延續了下滑趨勢。然而,靠代理奧地利運動品牌HEAD和阿迪達斯FCC(Future City Concept)系列,海瀾之家將業務延伸至運動鞋服領域,2024年實現其他品牌營收26.68億元,同比大增32.38%。

除了上述模式,一些傳統品牌也在通過打造運動戶外產品線,進入高速增長的賽道,比如美特斯邦威。2024年,美邦營收6.81億元同比減少49.79%,持續五年虧損,累計達到32.16億元。創始人周成建回歸后,野心勃勃搞改革,高調宣布做中產頂流“始祖鳥”平替。

2025年4月,億邦動力實地探訪美邦杭州長生路龍翔店,300平方米,上下兩層,近千個SKU,產品按照場景分為戶外探索、潮流休閑和城市通勤。在產品上,美邦新增了近年頗為火爆的防曬服、罩衫等產品,并將沖鋒衣+背包、水壺、帽子等單品組合形成完整穿搭方案展示。

事實上,中國戶外服飾市場正被強勢割據。始祖鳥牢牢盤踞高端市場,本土頭部品牌如駱駝、蕉下等以“高性價比” “差異化”和大勢營銷,搶走年輕消費者。億邦動力打開天貓,發現駱駝銷量最高的沖鋒衣券后399元超4萬人付款,而美邦銷量最高的“林系列-青鸞”沖鋒衣券后379元銷量僅500+。

至此,美邦這樣“半路出家”的傳統服飾品牌,在時尚性、功能性和價格與品牌都不占明顯優勢的情況下,想要在這里搶走一塊,似乎并不容易。

04

富貴險中求:

出海高毛利增長超30%

2024年,服飾市場增長放緩,倒逼品牌尋找增長新瞄點。在所有的探索當中,我們認為有兩大趨勢值得關注,即下沉市場和品牌出海。

先來說下沉市場。近年來由于消費意愿不足,一二線市場飽和,平替消費和折扣化浪潮掀起。因此,性價比渠道成了各大品牌業務多元化轉型的新瞄點。

去年,海瀾之家、森馬、七匹狼、太平鳥等均加大奧萊體系化合作,借助這一線下零售商業中客流量最大的細分業態來推動銷售。2024年,森馬旗下的代理品牌Asic Kids和Puma Kids奧萊渠道分別貢獻30%、45%的業績,成為品牌發展的重要支撐。

2024年,海瀾之家自有品牌幾乎全線下滑,新增長主要來自二季度開始并表的斯搏茲。

斯搏茲為海瀾之家控股,代理Adidas、Adidas Neo等,針對國內市場低線城市推出性價比產品線,未來將成為Adidas在中國的獨家清倉渠道。根據財報披露的數據,2024年5-12月,斯搏茲營收9.9億元,月均1.4億元。

斯搏茲的另一業務——京東奧萊,主要策略是“大牌低價”,同樣靠的是性價比市場積累的優勢。海瀾之家與京東合作,本質還是因為下沉市場的渠道能力,對海瀾之家這樣的輕資產品牌來說,重拾在品牌化業務中被邊緣化的下沉市場渠道資源,或許能發揮重要作用。

折扣零售雖然能成為品牌業績的新增長點,但通過特賣和清倉降解過季產品庫存,可能會導致毛利的變化。為全面推進潮流戶外策略,加速資金回籠,美邦加大對傳統休閑品類的促銷折扣力度,導致采購量下降31.84%,零售毛利率下降1.49%。

除了下沉市場,2024年服飾品牌的另一個新增長點是出海。2024年,海瀾之家海外營收3.55億元同比增長30.75%,門店數達到101家,海外門店的店效平均為351萬元;森馬服飾已覆蓋15國超100家門店,境外銷售額增長82.80%。盡管營收規模還比較少,但增長速度遠高于內銷市場,毛利水平也要高于國內。

中國服飾品牌出海,第一站首選東南亞市場,渠道主要以線下門店為主。東南亞的服飾,無論版型、風格和喜好等,都與中國較為接近。比如海瀾之家,出海始于2017年,前期以東南亞為主,包括馬來西亞、泰國、越南和新加坡等。進入東南亞市場,海瀾之家對貨品做了調整,增加東南亞專供款,占比約為20%-30%。

中國服飾品牌進入東南亞,均以直營店為主。目前,海瀾之家在東南亞一共有四種店型,即HLA concept(男女裝集合大店,比例約7:3,400平方米以上,店效超千萬元)、HLA男裝單體店(100平方米以上,店效600萬-1500萬元)、EICHI TOO愛居兔女裝單體店(100平方米以上,店效700萬-800萬元)和HLA lifestyle(海瀾優選店,主要銷售雜貨、潮玩等品類)。據稱,海瀾之家在海外的四種店型均保持盈利。

除了東南亞,中國服飾品牌也在拓展中亞、中東和非洲等區域的市場。比如,2024年,海瀾之家在馬爾代夫和肯尼亞開出首店,接下來還會繼續開拓中東、中亞和澳洲市場。總體上來說,這些市場也是中國跨境電商快速發展的地區,也是華人商業網絡密布的地區。

盡管如此,中國服飾品牌出海還處在初級階段。根據相關部門對紡織服裝百家品牌的調查數據,46家品牌只有不到三分之一在國外開設線下店鋪,也只有五分之一通過跨境電商拓展市場。其中的制約因素,既包括經驗與人才的缺失,也有搭建經銷商和供應鏈的門檻。

發表評論

登錄 | 注冊