韓束,下一個(gè)“完美日記”?

來源/觀潮新消費(fèi)

撰文/王爾德

編輯/杜仲

圖源/韓束官網(wǎng)

日前,韓束母公司上美集團(tuán)再度遞表,沖刺“港股國貨美妝第一股”。

上美集團(tuán)上市之路頗為坎坷,今年1月,其就曾向港交所主板提交上市申請;7月,其申報(bào)材料失效。如今,再戰(zhàn)IPO。

沒了當(dāng)年完美日記的熱度,美妝市場這幾年冰火兩重天。國內(nèi)千億化妝品賽道看似如火如荼,但行業(yè)也面臨著大洗牌。

值得注意的是,2022年上半年,上美集團(tuán)實(shí)現(xiàn)營業(yè)收入約12.62億元,同比下降31.1%;實(shí)現(xiàn)毛利8.2億元,同比下降32.8%,下降主要是因收入減少。

上美集團(tuán)決心要“征服”二級市場,但很難再現(xiàn)當(dāng)年逸仙電商的輝煌。

01

三年?duì)I銷費(fèi)用近30億

上美集團(tuán)對消費(fèi)者來說可能有些許陌生,但提到韓束基本都知道。上美是一家多品牌化妝品公司,旗下品牌主要包括韓束、一葉子和紅色小象,收入也主要來自這三個(gè)品牌。

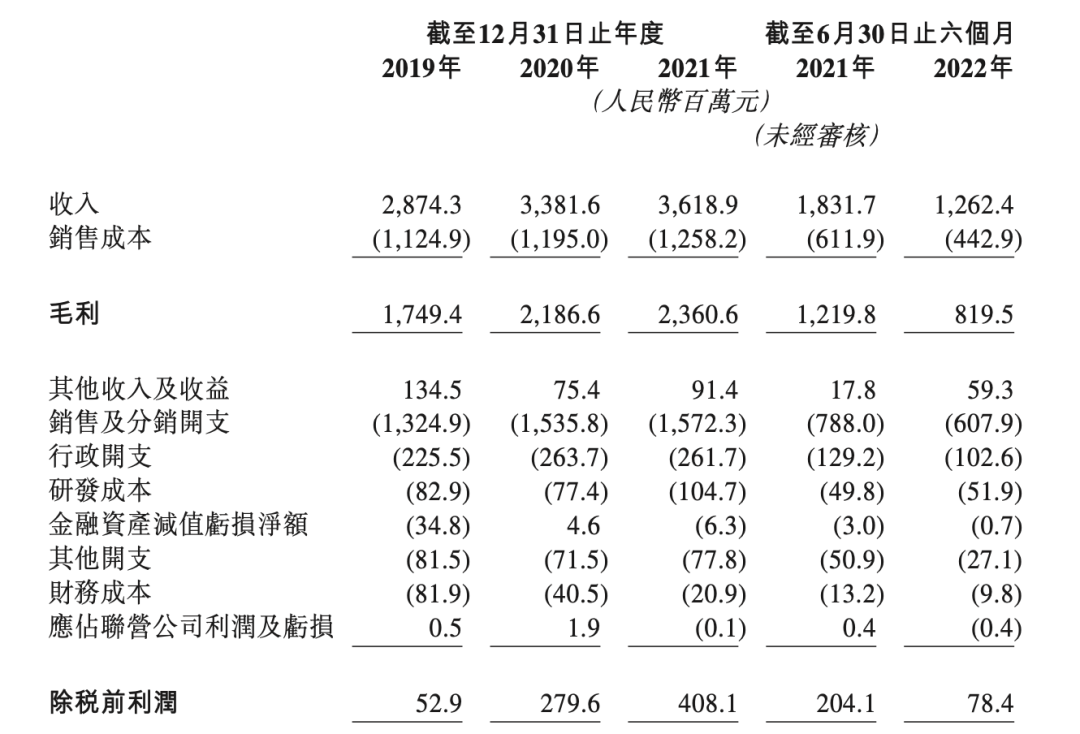

據(jù)招股書顯示,上美集團(tuán)2019年、2020年、2021年?duì)I收分別為28.74億元、33.82億元、36.19億元;毛利分別為17.49億元、21.87億元、23.61億元,除稅前利潤分別為5940萬元、2.03億元、3.39億元。

2022年上半年,上美集團(tuán)營收為12.62億元,除稅前利潤為7840萬元,較上年同期的2.04億元下降61.58%。

對此,上美集團(tuán)在招股書中解釋稱,主要是疫情對其在上海地區(qū)的生產(chǎn)和交付造成了一定影響,韓束、一葉子及紅色小象的收入減少。

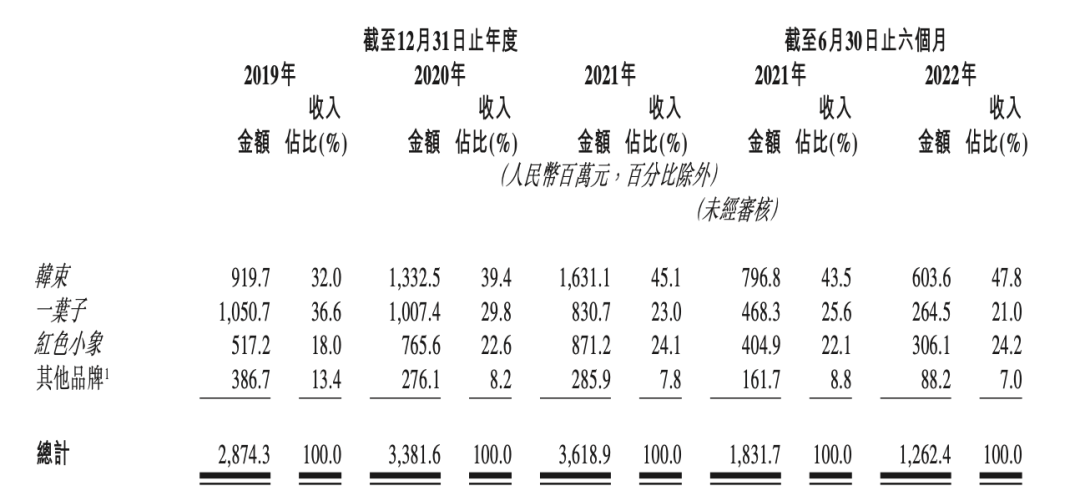

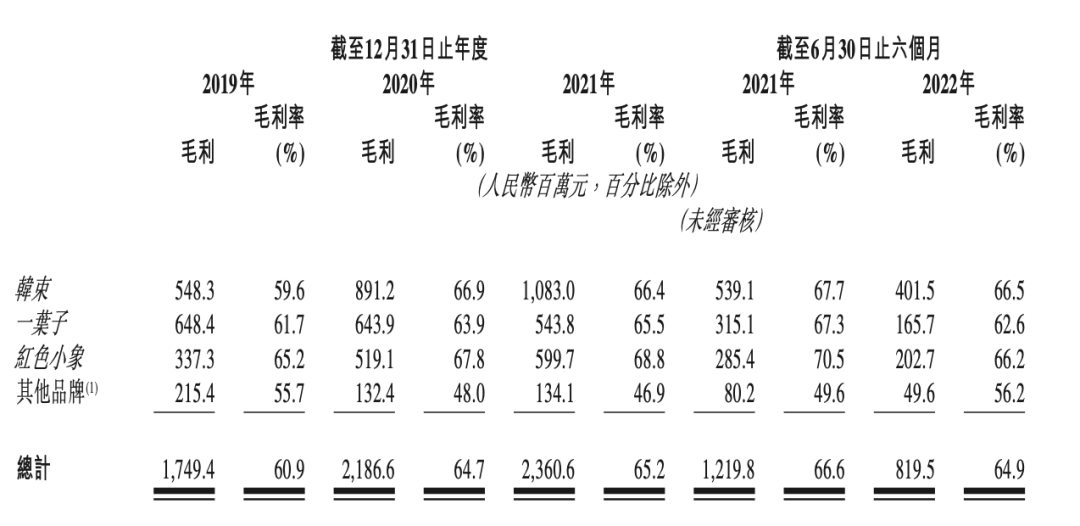

報(bào)告期內(nèi),韓束、一葉子、紅色小象三大品牌合計(jì)為上美集團(tuán)貢獻(xiàn)86.6%、91.8%、92.2%及93.0%的收入。其中,2021年,韓束實(shí)現(xiàn)收入16.31億元,在上美集團(tuán)總收入中的占比達(dá)45.1%。

從收入來看,韓束為主力品牌,一葉子近年增長乏力、收入占比下滑。2019-2021年及2022上半年,一葉子占營業(yè)額的比例分別為36.6%、29.8%、23%和21%。

據(jù)弗若斯特沙利文報(bào)告,2015年至2021年,按零售額計(jì),上美集團(tuán)連續(xù)七年位列國貨化妝品公司前五名。2021年,該公司是唯一擁有兩個(gè)護(hù)膚品牌年零售額均超過15億元的國貨化妝品公司,其中紅色小象零售額超18億元,在中國市場國貨品牌母嬰護(hù)理產(chǎn)品中居首。

作為一家化妝品公司,上美的研發(fā)投入少的可憐,但對比同行卻還算“多”。數(shù)據(jù)顯示,2019年、2020年、2021年及截至2022上半年,上美集團(tuán)分別產(chǎn)生研發(fā)開支8290萬元、7740萬元、1.05億元及5190萬元,分別占收入的2.9%、2.3%、2.9%及4.1%。

相比之下,2019年、2020年、2021年及2022上半年,上美集團(tuán)銷售及分銷開支分別為13.25億元、15.36億元、15.72億元及6.08億元,占總收入的46.1%、45.4%、43.4%及48.2%,其中營銷及推廣開支分別達(dá)8.03億元、10.7億元、10.34億元及4.10億元,占總收入的27.9%、31.6%、28.6%、27.9%及32.5%。

上美集團(tuán)在招股書中表示,公司通過線上及線下媒體及合作伙伴配合品牌代言人營銷其產(chǎn)品,同時(shí)聘請KOL在雙十一等特別節(jié)日于主要電子商務(wù)平臺(tái)進(jìn)行宣傳合作。作為公司策略的一部分,公司已經(jīng)且將繼續(xù)投入大量的財(cái)務(wù)及其他資源來推廣品牌知名度并招攬客戶,包括擴(kuò)大營銷和銷售團(tuán)隊(duì),加強(qiáng)KOL營銷以及購置廣告等。

數(shù)據(jù)顯示,2019年、2020年、2021年及2022上半年,上美集團(tuán)的明星代言費(fèi)分別占總收入的1.2%、0.6%、0.7%及0.8%,算起來也就是約3448.8萬元、2029.2萬元、2533.3萬元及1009.6萬元。

營銷開支巨大研發(fā)費(fèi)用極低,是國內(nèi)化妝品公司的“通病”。 Wind數(shù)據(jù)顯示,2019年至2021年,上海家化、珀萊雅、水羊股份、貝泰妮的銷售費(fèi)用分別達(dá)90.75億元、47.12億元、45.08億元、36.31億元,而同期研發(fā)費(fèi)用合計(jì)4.80億元、2.23億元、1.57億元、2.31億元。

還值得注意點(diǎn)是,上美集團(tuán)的控股股東呂義雄直接擁有40.96%的權(quán)益及(通過紅印投資、上海韓束、南印投資及上海盛顏)間接擁有50.31%的權(quán)益。

02

曾經(jīng)的“第一微商”

作為上美集團(tuán)的頂梁柱,韓束創(chuàng)立于2002年。當(dāng)年韓流盛行,“韓束”之名也有蹭韓流之意。

呂義雄這么描述上美的方法論:多品牌+全渠道+廣告轟炸。“打廣告,不一定能做成品牌,不打廣告,很難做成品牌。”

呂義雄曾表示,韓束最高能占據(jù)所有電視廣告40%以上的份額。2013年,韓束斥2.4億元冠名《非誠勿擾》,2014年再次花費(fèi)5億元與《非誠勿擾》續(xù)約,這一數(shù)額刷新中國電視廣告的紀(jì)錄,韓束還自稱做到了“電視購物渠道行業(yè)銷售第一名”。

高營銷投入帶來了爆發(fā)式增長,嘗到甜頭的上美集團(tuán)豪擲千金。據(jù)不完全統(tǒng)計(jì),2016至2019年期間,上美集團(tuán)投了《三生三世十里桃花》、《這就是街舞》、《擇天記》等熱播影視與綜藝。2016年,就有公開報(bào)道稱,上美集團(tuán)廣告投放規(guī)模達(dá)到了一年15億元。

不過,韓束被市場認(rèn)知的是其“微商”身份。韓束副總裁、韓束微商CEO陳育新曾表示,從2014年9月做微商以來,韓束在微商渠道“40天銷售了一個(gè)億”。

彼時(shí)的韓束風(fēng)頭正盛,甚至提出了2015年實(shí)現(xiàn)60億元的年度銷售目標(biāo),其中微商渠道要貢獻(xiàn)30億元。但很快,因陷入“傳銷”質(zhì)疑匆匆收場,微商事業(yè)部也隨即取消。

2015年,上美集團(tuán)獲得4億元天使輪融資,投資方為聯(lián)新資本、中信資本以及前上海家化總經(jīng)理葛文耀個(gè)人。這筆融資是當(dāng)時(shí)本土化妝品領(lǐng)域最大的一筆,曾轟動(dòng)行業(yè)。

也是在2015年,上美集團(tuán)推出了一葉子品牌。呂義雄曾在朋友圈放話,“5年內(nèi)一葉子零售額要達(dá)到130億元”。

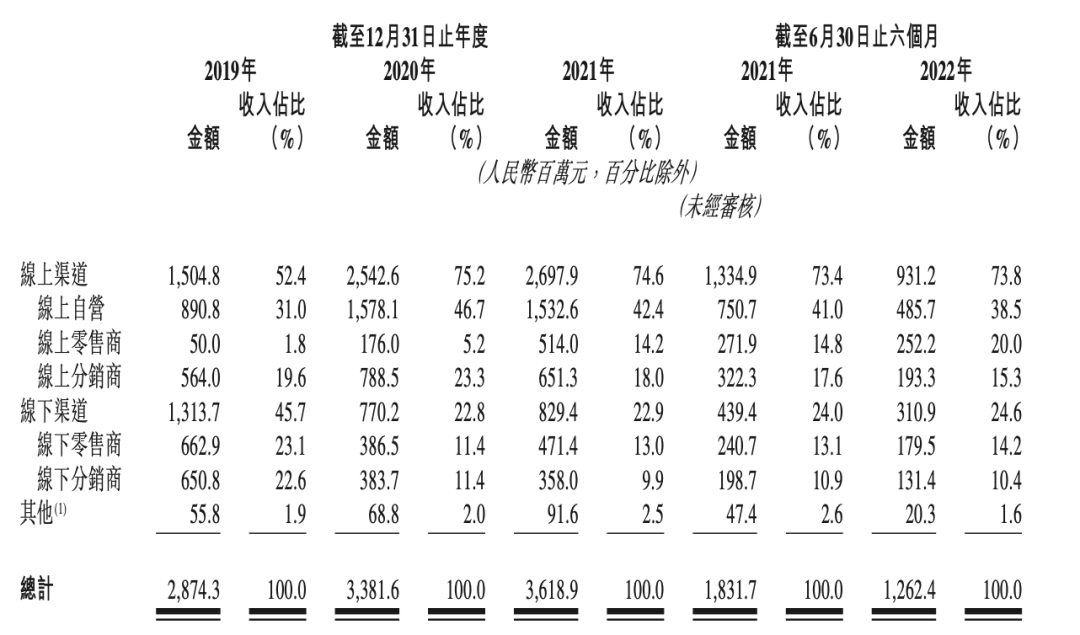

上美集團(tuán)的營收主要來自線上和線下兩個(gè)渠道。2020年線上渠道收益比重為75.2%,線下渠道為22.8%。而前一年,二者還不分伯仲,分別為52.4%和45.7%。

如今,新渠道崛起,消費(fèi)者換代,單純的砸錢慢慢失靈。上美集團(tuán)吃著韓束老本,但韓束已經(jīng)“老了”。

此外,韓束、一葉子等品牌產(chǎn)品曾多次遭到相關(guān)部門的通報(bào)批評或處罰。2021年6月,上海市場監(jiān)督管理局抽查和檢驗(yàn)了509家企業(yè)銷售、生產(chǎn)的1184批次商品,共有119批次商品包裝不合格,一葉子品牌在列。

今年2月,證監(jiān)會(huì)國際部公布反饋意見,要求上美集團(tuán)就股權(quán)代持、化妝品資質(zhì)及違規(guī)被處罰等情況予以補(bǔ)充披露,說明公司及下屬公司化妝品生產(chǎn)、銷售所需資質(zhì)及資質(zhì)取得情況,是否有因違反化妝品生產(chǎn)與銷售相關(guān)法規(guī)、條例受到行政處罰的情況,如有受到行政處罰,需說明相應(yīng)整改落實(shí)情況。

03

下一個(gè)逸仙電商?

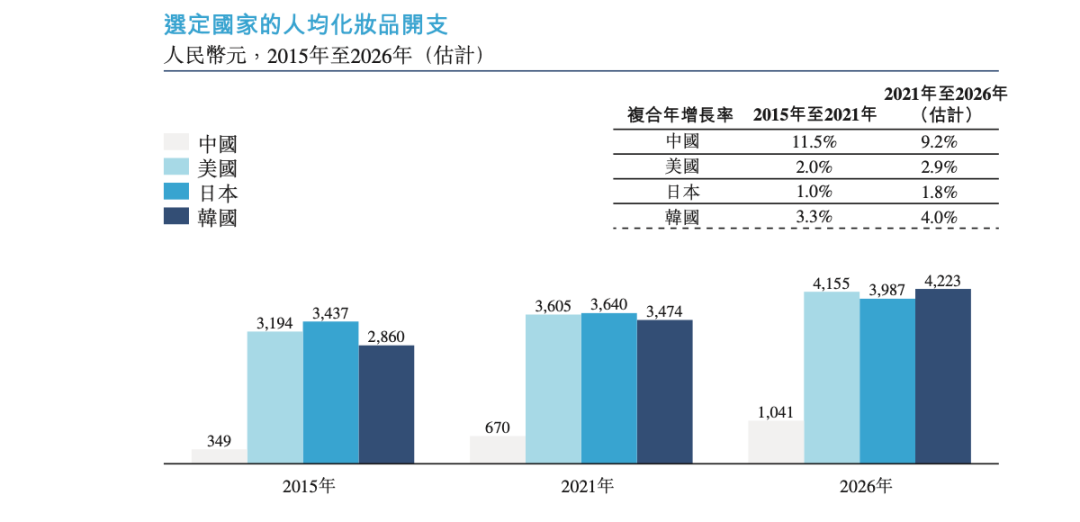

據(jù)弗若斯特沙利文報(bào)告,受生活水平的提高,消費(fèi)習(xí)慣的改變,中國人均化妝品開支于2021年達(dá)到670元,由2015年至2021年的復(fù)合年增長率為11.5%,并預(yù)計(jì)于2026年進(jìn)一步達(dá)1041元,復(fù)合年增長率為9.2%。

盡管化妝品市場在過去數(shù)年增長強(qiáng)勁,但與發(fā)達(dá)國家相比中國化妝品市場仍然相對落后。數(shù)據(jù)顯示,2021年,美國、日本及韓國的人均化妝品開支分別為3605元、3640元及3474元,中國人均開支遠(yuǎn)遠(yuǎn)低于他們。

數(shù)據(jù)顯示,中國國貨化妝品市場零售額在2021年達(dá)4467億元,于2015年至2021年以13.9%的復(fù)合年增長率增長,預(yù)計(jì)2026年,國貨化妝品市場規(guī)模將達(dá)7441億元,2021年至2026年的復(fù)合年增長率為10.7%,高于外國品牌同期的8.1%。

近年來,中國美妝市場生機(jī)勃勃,呈現(xiàn)出新的發(fā)展特點(diǎn)。一是多品牌運(yùn)營模式受歡迎程度提高;二是國貨品牌崛起,領(lǐng)先的國貨品牌集團(tuán)有望在高端市場搶占更多市場份額;三是研發(fā)投資日益增加,功能性產(chǎn)品類別擴(kuò)充;四是供應(yīng)鏈成熟,數(shù)字化轉(zhuǎn)型,全渠道均衡發(fā)展。

但美妝行業(yè)競爭日趨激烈,新老品牌也在加速布局。目前來看,國內(nèi)高端市場仍被國外品牌牢牢占據(jù),本土品牌在大眾市場經(jīng)歷著一輪輪洗牌。

此外,化妝品領(lǐng)域也面臨著強(qiáng)監(jiān)管。2021年1月1日,《化妝品監(jiān)督管理?xiàng)l例》正式實(shí)施,涉及化妝品原料、檢測、代工、品牌等環(huán)節(jié),行業(yè)監(jiān)管力度明顯加大。

對比國內(nèi)上市的幾家美妝品牌,2021年全年,上美集團(tuán)的營收高于丸美(17.8億元)、華熙生物(33.2億元,化妝品板塊業(yè)績),但較珀萊雅(46.3億元)、逸仙電商(58.4億元)仍有不小差距。

目前國內(nèi)美妝市場仍較為分散,按零售額計(jì),前五大參與者占21.9%市場份額,全屬于國際化妝品集團(tuán)。據(jù)上美化妝品在招股書中披露,以2021年的零售額計(jì),公司在國貨化妝品中的市場份額為1.7%,排名第四;整體市場排名第十四,占有率0.8%。

按化妝品行業(yè)的子分部計(jì),2021年,上美集團(tuán)在國貨面膜產(chǎn)品市場中零售額為18.4億元,在國貨母嬰護(hù)理品市場中零售額為17.9億元,雙雙位居榜首。

韓束、一葉子和紅色小象三個(gè)核心品牌貢獻(xiàn)著近90%的收入,但他們之后,上美集團(tuán)再無爆款品牌出現(xiàn)。

據(jù)悉,上美集團(tuán)此次募集資金主要用途之一是品牌建設(shè),進(jìn)一步貫徹多品牌戰(zhàn)略,鞏固升級主品牌,打造新品牌,提升品牌形象和知名度。可從目前來看,下一個(gè)爆款品牌遙遙無期。

有同樣問題的不止上美集團(tuán)。這幾年來,產(chǎn)品嚴(yán)重同質(zhì)化、爆款產(chǎn)品模仿國際大牌等現(xiàn)象愈發(fā)明顯。興于種草,困于營銷,再模仿大牌,也會(huì)被質(zhì)量打回原型,同時(shí)耗盡了消費(fèi)者們的新鮮感。

好比逸仙電商,2021年,其股價(jià)暴跌87.35%,至今未擺脫虧損。今年上半年,逸仙電商歸母凈虧損累計(jì)接近6億元。截止今日發(fā)稿,總市值6.33億美元。當(dāng)年上市多風(fēng)光,現(xiàn)在就有多慘不忍睹。

價(jià)格低廉、全網(wǎng)種草營銷、重金請代言等等,逸仙電商和上美集團(tuán)的成功不難復(fù)制。但壁壘低品牌力差、線上增速放緩、營銷成本居高不下等等,是擺在所有國貨化妝品牌眼前的難題。

上市能解決嗎?顯然不能。

發(fā)表評論

登錄 | 注冊