順豐赴港上市,王衛野心暴露

出品/電商報Pro

作者/李響

01

順豐控股再闖港交所

二次遞表的順豐控股距離上市,只剩一步之遙了。

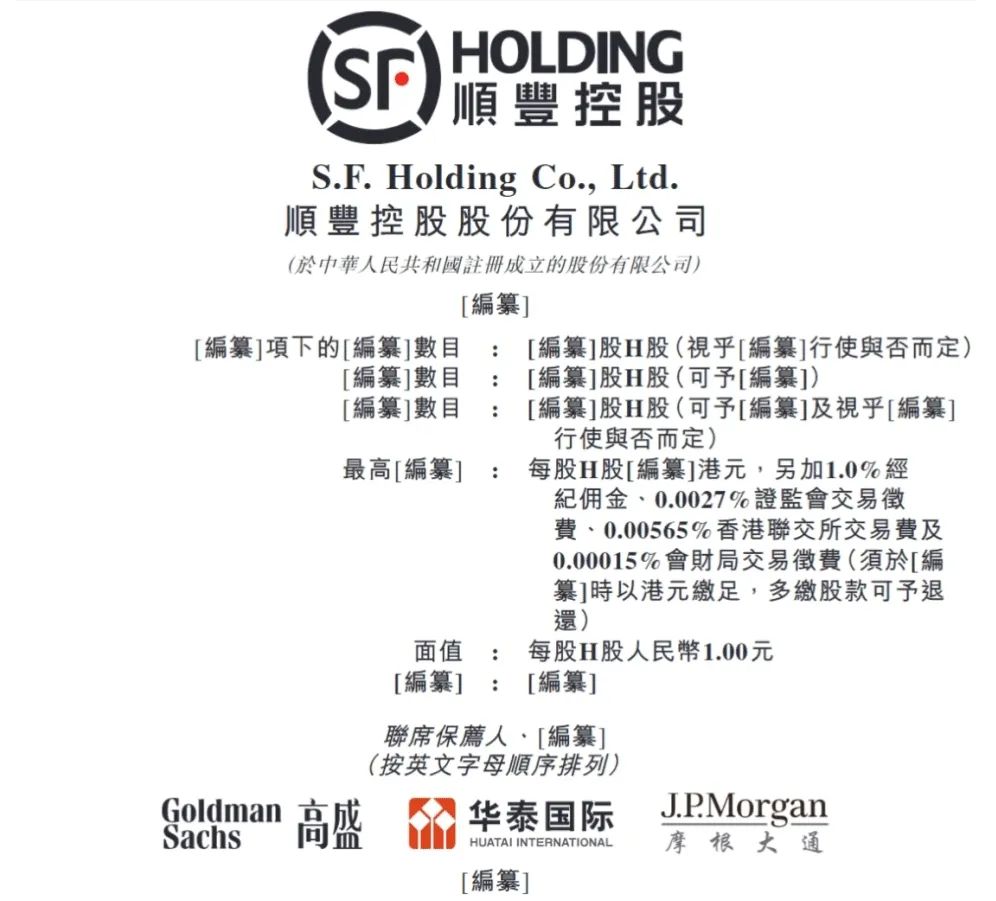

近日,順豐控股股份有限公司(以下簡稱順豐控股)向港交所主板遞交上市申請,高盛、華泰國際及摩根大通擔任聯席保薦人。

圖源:順豐控股招股書

要知道,順豐創始人王衛已坐擁四家上市公司,包括順豐控股、嘉里物流、順豐同城以及順豐房托。其中,順豐控股作為其中唯一一家在A股市場亮相的企業,若成功實現赴港二次上市,將成為快遞行業首家“A+H”股上市公司。

而這是順豐控股第二次港股遞表。2023年8月,順豐控股曾向港交所遞交主板上市申請,目前該次申請已失效。

如今,順豐控股赴港上市計劃已獲得中國證監會備案。若此次二次港股上市順利達成,這不僅標志著順豐在資本市場上邁出了一大步,更預示著其將開啟國際市場拓展與全球布局深化的新篇章。

從最新披露的招股書中,我們可以看到順豐控股在行業內的最新排名及市場占有率概況。

招股書顯示,據權威機構弗若斯特沙利文發布的報告指出,以2023年度收入為標準衡量,順豐控股是中國及亞洲最大的綜合物流服務提供商,也是全球第四大綜合物流服務提供商。

圖源:順豐控股招股書

順豐控股表示,公司在中國市場的五大物流細分領域以及亞洲市場的四大物流細分領域中均占據市場領先地位,在涵蓋快遞速運、大件物流、冷鏈運輸、同城即時配送、定制化供應鏈解決方案以及跨國界的國際物流服務,滿足了不同客戶群體的多樣化需求。

就以上這些信息來看,順豐顯然對此次沖刺港股上市抱有高度的自信。

然而,實際情況卻并未如表面那般樂觀。

從股價表現分析,順豐控股自2021年2月起,經歷了一段長期且顯著的震蕩下行趨勢,近一年間持續承壓,累計跌幅高達約36%。

截至7月3日收盤,其股價定格在34.42元/股,相較于2021年2月的歷史高點123.94元/股,已大幅回落超過七成。這一變動直接導致順豐控股的市場價值顯著縮水,從曾經的超過5000億元高峰,縮減至當前的1681億元。

值得注意的是,盡管順豐控股針對股價低迷的局勢,自2022年3月起已相繼實施了四輪股份回購計劃,但這些舉措卻沒能扭轉股價的持續疲軟態勢。

一邊是低迷的股價,一邊是持續攀升的負債規模。

從招股書中可以看到,自2018年至2023年間,順豐的負債規模從347億元攀升至1182億元,資產負債率由48%增加至53%。同時,順豐的流動資產凈值在一年內經歷了顯著下滑,從2021年底的181億元縮減至2022年底的130億元。

順豐之所以會欠那么多錢,主要是因為其持續擴大規模的戰略需求。

據相關消息透露,2017年,順豐控股成功在A股“借殼上市”后,又實施過多次再融資,募資累計超過330億元。

當時籌集的資金大多投放在飛機及其航材的購置與維護、智慧物流信息系統的構建與升級、速運設備的自動化改造、陸路運輸能力的增強,以及湖北鄂州民用機場轉運中心等項目的建設上。

其中,尤為燒錢的無疑是鄂州花湖機場項目,順豐控股表示,根據其持股比例,預計將在該機場工程的整體投資中貢獻超過200億元的巨額資金。

鄂州花湖機場

或許正是如此,面臨資金需求的順豐控股,只好重新向港交所提交最新的招股書,以拓寬融資渠道,緩解當下之難。

02

現在上市是最好時機嗎?

當然,順豐控股此次港股二次上市,也不單單是為了錢。

多年前,王衛曾在一次采訪中說到,“上市的好處無非是圈錢,獲得發展企業所需的資金,順豐也缺錢,但是順豐不能為了錢而上市。”

而談及此次二次上市的意圖,王衛在去年的股東大會上就已明確表示,不能比友商慢了,在港交所上市是出于國際化的考慮。

盡管順豐在國際業務上已有所投入與探索,但王衛認為這“還不夠”,順豐還需要一個更為廣闊且國際化的資本平臺,以便在未來能夠靈活運用資本力量,實現業務的快速擴張與全球布局。

順豐控股方面也在招股書中表示,在港交所上市是為了進一步推進國際化戰略、打造國際化資本運作平臺、提升國際品牌形象、提高綜合競爭力。

不管是以前,還是現在,王衛的態度都很明確,順豐要推進國際化戰略。

不過,話又說回來了,當下是順豐控股在港交所二次上市的好時機嗎?

主編認為,順豐控股此時遞表上市,雖不一定是最佳時機,卻恰是最為合適的時機。

4月19日,中國證監會發布了5項資本市場對港合作措施,其中有一項舉措指出,將支持符合條件的內地行業龍頭企業赴港上市融資。

如此政策利好下,王衛自然不愿錯失這一發展良機。

7月3日,順豐控股在融資交易中表現活躍,當日融資買入金額高達4499.96萬元,而融資償還額僅為1681.65萬元,實現融資凈買入2818.31萬元。融資余額穩步提升至28.11億元,在同日的融資凈買入排名中,順豐控股位列第29位。

圖源:東方財富網

從中也能看出,資本市場對順豐控股并非缺乏信心或持悲觀態度,只是對其當前自身經營狀況保持著更為謹慎的態度。

站在順豐的角度看,此次二次赴港上市是深思熟慮后的結果,是在當前環境下最為合適的選擇。

03

卷向海外或許有用

最近幾年,快遞行業悄然從增量競爭階段邁向了存量競爭階段。

據國家郵政管理局發布數據顯示,2013年,快遞行業處在高速增長的黃金時期,國內快遞業務量增速達到61.6%。而2022年,市場增速明顯放緩,國內快遞業務量的年度同比增長率滑落至2.1%。

與之相反,2023年,國際(含港澳臺)快遞業務量達到了30.7億件,同比增長52.0%,處于高速增長期。

對國內物流企業而言,提速出海,已刻不容緩。

放眼海外市場,其實也不難發現,不只是順豐選擇了國際化這一發展方向。

中通、圓通等國內頭部快遞公司也在積極部署,競相角逐于國際化市場。中通方面,不僅推出了中國香港至英國轉運物流服務,還開通了出口散件寄遞服務通道;圓通方面,在海外版拼多多Temu于哈薩克斯坦設立首個站點后,圓通速遞迅速宣布開通中哈跨境快遞物流服務……

另外,起家于東南亞的極兔速遞,如今其在國際市場的擴張已占據極大的優勢。數據顯示,在沙特阿拉伯、阿聯酋、埃及、巴西、墨西哥等新興市場,極兔速遞的市場份額已從2022年的1.6%躍升至2023年的6%。

同年,極兔速遞處理的包裹量高達2.3億件,同比增長369%,全年營收為3.27億美元,同比增長299.7%。

這份成績的取得,無一不得益于極兔對國際市場的重視。

同樣的,順豐自然也沒有理由不投身國際化。

在國內,快遞行業的競爭已步入白熱化階段,尋求成長和突破愈發艱難;而在海外,則是另一番景象:各路玩家的競技場已搭建完畢,真正的較量正在顯露端倪。

彼時,一場海外大戲將緩緩拉開帷幕。

發表評論

登錄 | 注冊